Energetische Maßnahmen: Steuerermäßigung gem. § 35a Abs. 3 EStG und § 35c EStG – Checkliste mit Vergleichsberechnung

Bei energetischen Maßnahmen wie z. B. einer Sanierung können die steuerlichen Förderungen gem. § 35a Abs. 3 EStG oder § 35c EStG in Anspruch genommen werden.

Beide Förderungen unterliegen unterschiedlichen Regelungen:

Hinsichtlich der Bemessungsgrundlagen und Höchstgrenzen können für Handwerkerleistungen gem. § 35a Abs. 3 EStG 20 % der Arbeitskosten bis zu einem Höchstbetrag von 1.200 € berücksichtigt werden.

Bei der Förderung für energetische Maßnahmen gem. § 35c EStG wird auf die gesamten Aufwendungen Bezug genommen, die bis zu 20 %, höchstens aber 40.000 € für jedes zu eigenen Wohnzwecken genutzte eigene Gebäude berücksichtigt werden können. Aufwendungen für die energetische Baubegleitung und Fachplanung sind dabei – unter Beachtung des Höchstbetrags – zu 50 % abzugsfähig.

Bei der zeitlichen Berücksichtigung der Aufwendungen bezieht sich § 35a Abs. 3 EStG auf den VZ der Inanspruchnahme der Handwerkerleistungen, während bei den energetischen Maßnahmen prozentuale Aufwandsanteile über drei Jahre berücksichtigt werden: 7 % im Jahr des Abschlusses der Maßnahmen und nochmal 7 % bzw. 6 % in den beiden darauffolgenden Veranlagungsjahren (bei zu berücksichtigenden Höchstgrenzen von 14.000 € bzw. 12.000 € in den betreffenden Jahren).

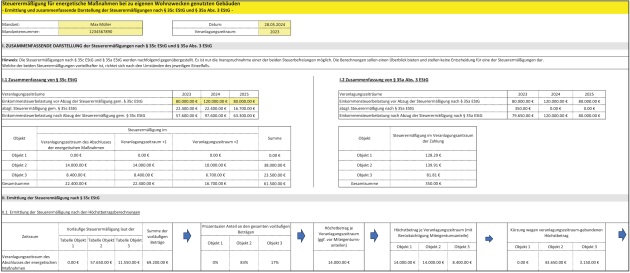

Mit diesem Excel-Tool, abrufbar unter NWB UAAAJ-70537, können Sie eine vergleichende Berechnung für die Förderung gem. § 35a Abs. 3 EStG und § 35c EStG erstellen:

Die Aufwendungen können direkt für bis zu drei Objekte erfasst werden. Bereits hier werden spezifische Aspekte wie Höhe der Arbeitskosten für § 35a Abs. 3 EStG sowie die Voraussetzungen gem. § 35c Abs. 1 EStG (z. B. energetische Maßnahme mit Bescheinigung des ausführenden Fachunternehmens) geprüft.

Ausgehend hiervon wird für jedes Objekt die jeweilige Steuerermäßigung gem. § 35a Abs. 3 EStG und § 35c EStG gegenübergestellt.

In einer weiteren konsolidierten Übersicht werden dann die Gesamtsummen der Ermäßigungen für die relevanten Jahre angegeben. Ergänzt wird dies um eine Herleitung der Berechnung, die auch die Darstellung für die einzelnen Objekte umfasst.

Alle Berechnungen sind druckoptimiert gestaltet, wodurch die Beratung der Mandanten und die kanzleiinterne (Weiter)verarbeitung erleichtert wird. Abgerundet wird das Excel-Tool durch erläuternde fachliche Hinweise.

Fundstelle(n):

StuB 15/2024 Seite 3

HAAAJ-72089